Kfz-Saison 2025: Zwischen Preiskampf und Profit

Ein Artikel von Aljoscha Ziller, Geschäftsführer bei Verivox Versicherungsvergleich GmbH

Die Kfz-Sparte wirkte 2022 noch stabil: Zwei Jahre Pandemie hatten die Schadenquoten gedrückt, die Wechselbereitschaft der Kunden war niedrig, der Preisdruck kaum spürbar. Als 2022 die Schadenkosten sprunghaft anstiegen, traf das viele Versicherer mit voller Wucht. Reparaturen und Ersatzteile wurden teurer und die Margen schmolzen dahin. Die Entwicklung kam jedoch nicht aus dem Nichts. Die Inflationsrate lag bei 7,9%, Ersatzteile verteuerten sich laut dem Gesamtverband der Deutschen Versicherungswirtschaft e. V. (GDV) um fast 8%. Und dennoch reagierten die meisten Versicherer zu zögerlich. Zu Beginn der Wechselsaison 2022 lagen die Prämien laut dem Kfz-Versicherungsindex von Verivox nur 3% über dem Vorjahr.

Immerhin zeigen die leichten Anstiege, dass erste Versicherer die Trendwende am Markt erkannt und ihre Preise zeitnah angepasst haben. Wer damals nicht nur die Prämien, sondern auch Prozesse und Technologieeinsatz angepasst hat, ist heute in einer deutlich besseren Ausgangslage. Erste Versicherer melden bereits heute wieder positive Ergebnisse und können nun mit kompetitiven Preisen in die Saison starten. Der GDV erwartet für 2025 eine durchschnittliche Combined Ratio von 97% – ein klarer Hinweis auf die Rückkehr in die versicherungstechnische Gewinnzone. Andere hingegen müssen weiterhin an der Preisschraube drehen, um zumindest eine Kostendeckung zu erzielen. Die Strategien könnten daher kaum unterschiedlicher sein – und genau das macht die aktuelle Saison so spannend. Für viele Kunden eröffnen sich ungewohnt große Sparpotenziale, die Saison wird eine der dynamischsten Wechselphasen der letzten Jahre.

Kein Weg zurück zum Status quo ante

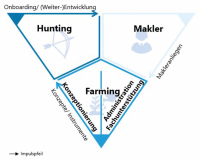

Auch wenn sich die Profitabilität der Kfz-Sparte insgesamt verbessert hat – der Markt hat sich verändert und bleibt herausfordernd. Feine Unterschiede in der Preis-, Zielgruppen- und Reaktionssteuerung entscheiden heute darüber, ob eine Kfz-Sparte profitabel ist oder nicht. Anders als in der Vergangenheit geht es nicht mehr allein darum, im aggressiven Preiskampf die meisten Kunden zu gewinnen, sondern vielmehr um eine ertragsorientierte Wachstumsstrategie.

Das ist ein wichtiger Schritt in die Zukunft, die Versicherer tun gut daran, sich vom alten Preis-Herdentrieb zu verabschieden. Schließlich ist auch dieser mitverantwortlich für die roten Zahlen der letzten Jahre. Als Preissteigerungen längst überfällig waren, scheuten viele Versicherer den ersten Schritt – aus Angst, Kunden zu verprellen. Erst als der Branchenprimus im Frühjahr 2023 Preissteigerungen ankündigte, wagten sich weitere Versicherer aus der Deckung und zogen nach. Im Juli 2023 lagen die Prämien marktweit dann 12% über dem Vorjahr.

In den vergangenen Jahren haben sich die Kfz-Versicherer bei der Tarifierung professionalisiert. Vor allem in Pricing und Schadenmanagement ist der Reifegrad deutlich gestiegen. Dennoch zeigen sich im Markt weiterhin große Unterschiede – vor allem bei der Fähigkeit, Preise flexibel zu steuern. Entscheidend ist nicht nur, wie häufig oder schnell Versicherer ihre Tarife anpassen. Ebenso entscheidend ist, wie gezielt sie Wettbewerbsbewegungen beobachten und in ein dynamisches Pricing überführen. Zukunftsweisend sind Anbieter, die ihre Prämien datenbasiert und strategisch flexibel justieren.

Risikomodelle müssen verfeinert werden

Künstliche Intelligenz, Big Data, Predictive Analytics und Machine Learning sind längst Teil der versicherungstechnischen Debatte, doch der Reifegrad im Markt ist weiterhin sehr unterschiedlich. Insbesondere die Fähigkeit, Marktentwicklungen frühzeitig zu erkennen und rasch in die Risikomodellierung zu übersetzen, trennt digitale Vorreiter von Nachzüglern. Noch immer verfügen manche Anbieter nicht einmal über grundlegende digitale Zugänge zu ihren Kunden – geschweige denn über die Datenbasis, die für differenzierte Modelle erforderlich wäre. Im Vorteil sind Versicherer, die ihre Datenstrategie in den letzten Jahren konsequent weiterentwickelt und für risikoselektive Tarifierung nutzbar gemacht haben.

Moderne Ansätze der Risikodifferenzierung setzen zunehmend auf externe Datenquellen und kontextbezogene Merkmale. Aktuelle Anwendungen von Predictive Analytics und Big Data zeigen, welches Potenzial in der intelligenten Risikodifferenzierung liegt – vorausgesetzt, die Datenbasis stimmt und wird strategisch genutzt. Ein echter Gamechanger ist dabei auch die Integration von Drittanbieter-Daten, etwa Wetterrisiken oder Bonitätsinformationen. Solche Zusatzdaten ermöglichen eine deutlich feinere Risikobewertung und schaffen die Grundlage für mehr Präzision, Geschwindigkeit und Marktnähe im Pricing.

Wer heute gewinnt, steuert präziser – nicht breiter

Noch immer setzen viele Versicherer bei der Tarifierung auf breite Standardlogiken. Künftig wird es entscheidend sein, Prämien deutlich gezielter am individuellen Risikoprofil der Versicherungsnehmer auszurichten. Das alte Wachstumscredo, möglichst viele Kunden über alle Zielgruppen hinweg zu gewinnen, hat ausgedient. Stattdessen zählt die Fähigkeit, das Portfolio aktiv zu steuern und gezielt auszubalancieren. Wachstum bleibt möglich – aber nur, wenn es mit Profitabilität vereinbar ist und zur eigenen Risikostruktur passt.

Luft nach oben besteht auch bei der Aussteuerung des Preises. Oft entscheiden Nuancen darüber, ob ein Tarif im Wettbewerb sichtbar und attraktiv ist oder einfach untergeht. Viele Versicherer haben das Zusammenspiel aus Preissteuerung, Zielgruppenfokus und Wettbewerbsanalyse bereits verinnerlicht. Andere steuern noch immer nach alten Mustern. Doch die Spielregeln haben sich geändert. Der Kfz-Markt 2025 ist kein Gleichschritt mehr, sondern ein Echtzeitwettbewerb um Relevanz. Wer Pricing heute nicht intelligent, datenbasiert und mit Blick auf das eigene Portfolio steuert, wird zurückfallen.

Der Kfz-Markt wird nicht mehr vom Günstigsten gewonnen, sondern vom Bestgesteuerten.

Lesen Sie auch: Kfz-Versicherer: Reparaturkosten werden weiter steigen

Interessieren Sie sich für weitere Hintergrundartikel aus der Branche? Dann abonnieren Sie das monatliche Fachmagazin AssCompact – kostenfrei für Versicherungs- und Finanzmakler.

Aljoscha Ziller

Aljoscha Ziller