ÖKOWORLD und LV 1871 bringen „Klimarente“ auf den Weg

Klimawandel und Krieg zeigen: Ethische, ökologische und soziale Aspekte sind auch bei der Geldanlage wichtig. Die ÖKOWORLD AG und die Lebensversicherung von 1871 a. G. München (LV 1871) haben deshalb eine strategische Partnerschaft geschlossen, um das Thema Nachhaltigkeit, Investment und Versicherung noch stärker zu verknüpfen. Dazu haben die Fondsgesellschaft und der Versicherer eine Anlagestrategie namens „Klimarente“ entwickelt. „Für uns war immer klar, dass, wenn wir ein solches Produkt wie die Klimarente mit einem Versicherungsunternehmen umsetzen würden, dies nur in dieser glaubwürdigen Form ausschließlich mit den Fonds der ÖKOWORLD funktionieren kann. Wir freuen uns über die Kooperation mit einem starken Partner wie der LV 1871. Wir sind überzeugt, dass die LV 1871 Klimarente bei Vertriebspartnerinnen und Vertriebspartnern sowie Kundinnen und Kunden gleichermaßen sehr positiv aufgenommen werden wird“, erläutert Alfred Platow, Gründer und Vorstandsvorsitzender bei ÖKOWORLD.

Klimarente über „MeinPlan“-Fondspolicen verfügbar

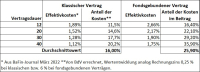

Die beiden Unternehmen stellen mit der Anlagestrategie „Klimarente“ ab Mai 2022 die nachhaltigen Fonds der ÖKOWORLD exklusiv in den „MeinPlan“-Fondspolicen der LV 1871 zur Verfügung. Hermann Schrögenauer, Vorstand der LV 1871, ergänzt: „Wir sind stolz, mit der ÖKOWORLD AG einen Pionier der nachhaltigen Geldanlage an der Seite zu haben. Gemeinsam können wir mit der Kombination aus Versicherung und Investment einen wichtigen Baustein für die finanzielle Unabhängigkeit anbieten. Als moderne fondsgebundene Vorsorgelösung leistet unsere MeinPlan Produktfamilie hier einen wesentlichen Beitrag für die Zukunftsfähigkeit und Nachhaltigkeit privater Altersvorsorge.“ Dazu hat sich die Kooperation den Begriff „Klimarente“ exklusiv schützen lassen, sodass kein anderer Anbieter im Zuge des Marketings der Nachhaltigkeit mit einem solchen Produktnamen aufwarten könne, erklären ÖKOWORLD und LV 1871 in einer gemeinsamen Presseerklärung. Das Produkt „Klimarente“ ist außerdem so konzipiert, dass es eine Anpassung der Zu- und Auszahlungen an unterschiedliche Lebenssituationen zulässt. Kundinnen und Kunden könnten in Zeiten von Negativzins und rasant steigender Inflation so ihr Einkommen im Alter sichern und gleichzeitig in eine nachhaltige Zukunft investieren, wie es in der Pressemitteilung heißt. (as)

Bild: © MQ-Illustrations – stock.adobe.com