bAV-Vermittler vermitteln nicht nur Versicherungen

<h5>Ein Artikel von Dr. Henriette Meissner, Geschäftsführerin der <a href="https://www.bavheute.de/" target="_blank" >Stuttgarter Vorsorge-Management GmbH</a> und Mitherausgeberin des Kompass bAV und Vorsorge</h5><p>Regulierung, neue Vorschriften und sich schnell verändernde wirtschaftliche Situationen: Arbeitgeber stehen zurzeit vor großen Herausforderungen. Vermittler werden dabei immer mehr zu einem der wichtigsten Ansprechpartner und Know-how-Transmitter für Arbeitgeber, was betriebliche Vorsorgesysteme angeht.</p><h5>Aktive Rolle der Vermittler</h5><p>Schon die Umsetzung des gesetzlichen Arbeitgeberzuschusses nach § 1a Abs. 1a Betriebsrentengesetz (BetrAVG), der zum 01.01.2022 „scharf geschaltet“ wurde, hat gezeigt, wie wichtig die aktive Rolle der Vermittler bei der Umsetzung war. Denn wer sonst hat bei kleinen und mittelständischen Unternehmen über diesen verpflichtenden Zuschuss informiert, die Deckungslücke aufgezeigt und wer sonst sollte diese eindecken? Denn der Gesetzgeber hatte zwar einen Zuschuss normiert, nicht aber, wie dieser umgesetzt werden kann. Wie die Praxis zeigt, muss hier weiterhin nachgearbeitet werden, da das Thema immer noch nicht überall optimal umgesetzt ist. Ein Bravo an die Vermittler: Vielerorts wurden nicht etwa minimalistisch 15% umgesetzt, sondern mit Blick auf Mitarbeiterbindung ein deutliches Mehr an Zuschuss. Well done!</p><h5>Betriebliche Altersvorsorge ist Teil des Nachweisgesetzes</h5><p>Zum 01.08.2022 hat nun der Gesetzgeber wieder „zugeschlagen“: Das Nachweisgesetz wird novelliert. Ganz neu ist, dass ein Bußgeld in Höhe von maximal 2.000 Euro schon bei kleinsten Verstößen angedroht ist. Wer in den letzten Wochen die sozialen Medien beobachtet hat, weiß, dass Arbeitsrechtler elektrisiert waren. Mitten im Getümmel mit dabei: die betriebliche Altersversorgung. Ob Arbeitgeber dieses Thema bei ihrer Überarbeitung der Prozesse zum Nachweis immer auf dem Radar haben? Auch die Informationen im Intranet und der Einsatz von digitalen Portalen in der bAV, die überall selbstverständlich Einzug gehalten haben, müssen nun nochmals auf den Prüfstand. Denn Deutschland besteht auf dem Alleinstellungsmerkmal in Europa, dass nämlich der Nachweis der wesentlichen Arbeitsbedingungen weiterhin in Schriftform, also auf Papier mit sogenannter Nassunterschrift, erfolgen muss. Die Umsetzung liegt in der Hand des Arbeitgebers. Der Vermittler ist als kluger Hinweisgeber gefragt. Und das umso mehr, wenn der Hinweis von Unternehmer zu Unternehmer gegeben wird, dass das Bußgeld bei Verstoß gegen das Nachweisgesetz regelmäßig gegen den Geschäftsführer, nicht etwa gegen die Firma verhängt wird.</p><h5>Was ist mit der Versorgungsordnung?</h5><p>Und wie ist das mit der Versorgungsordnung? Denn gerade im Mittelstand ist die bAV mangels Betriebsrat oder Tarifvertrag regelmäßig nicht per Betriebsvereinbarung geregelt. Die Versorgungsordnung hilft zum Beispiel beim Nachweisgesetz nur, wenn sie zum einen formgerecht (also in Schriftform), zum anderen fristgerecht und – ganz wichtig – vollständig und richtig ist. Heißt: Soll die Versorgungsordnung wirklich wirken, muss sie regelmäßig rechtlich überprüft werden. Gleichzeitig ist der Vermittler mit der Überprüfung des Deckungskonzepts gefordert: Denn in den letzten Jahren gab es bei den Tarifen (Stichwort: Garantiehöhe) und den damit verbundenen Zusagearten, insbesondere BOLZ (beitragsorientierte Leistungszusage) statt BZML (Beitragszusage mit Mindestleistung), viel Bewegung und nicht immer ist das in den Versorgungsordnungen nachvollzogen worden. Zeit also für eine Generalinspektion im nächsten Jahresgespräch – verbunden mit einem Konzept für die regelmäßige Pflege.</p><h5>Bald fehlen Millionen Arbeitskräfte</h5><p>Jetzt kommt die Jahrhundertherausforderung Arbeitskräftemangel für die deutschen Unternehmen: Die Generation der Babyboomer geht in den nächsten Jahren in Rente. Der Höhepunkt kommt 2030 mit dem geburtenstärksten Jahrgang 1964 und es werden dann geschätzt fünf bis sechs Millionen Arbeitskräfte einfach fehlen. Auch eine temporäre Rezession wird daran nichts Grundsätzliches ändern. Schon jetzt hat sich die Situation deutlich verschärft und nicht nur der Lohn, auch arbeitgeberfinanzierte Zusatzleistungen wie die bAV sind nun auch im Mittelstand als scharfes Schwert im Wettbewerb gefragt. Und wer anders als der Vermittler könnte als Ratgeber der Unternehmen dies initiieren und installieren?</p><!--text-long-pagebreak--><!--sub-title||Exkurs: Lohnt sich die Betriebsrente?--><h5>Exkurs: Lohnt sich die Betriebsrente?</h5><p>Kleiner Exkurs: Lohnt sich die Betriebsrente angesichts der derzeitigen Inflation? Klares Ja! Denn wie Prof. Dr. Thomas Dommermuth immer wieder vorgerechnet hat, liegt die systemimmanente Rendite der bAV schon bei 3,1 bis 3,75%. Addiert man dazu die Produktrendite, landet ein „Normalverdiener“ zwischen ca. 6 und 6,5% Rendite (bei Kollektivtarifen noch ein wenig mehr). Das sollte auf längere Sicht zum Inflationsausgleich reichen, insbesondere, wenn künftig stärker fondsorientierte Hybridtarife eingesetzt werden.</p><h5>bAV als Teil der Nachhaltigkeitsstrategie</h5><p>Zum 02.08.2022 werden nun Vermittler verpflichtet, zusätzlich bei der Abfrage der Ziele und Wünsche des Kunden auch die Nachhaltigkeitspräferenzen abzufragen. Pflicht ist das in der dritten Schicht der privaten Vorsorge – Kür in der bAV. Denn viele Unternehmen möchten sich auch beim Thema Nachhaltigkeit (ESG) von der besten Seite zeigen. Da hilft die Information, dass die Betriebsrente als Sozialleistung auf das „S(oziale)“ der Nachhaltigkeit einzahlt. Mit einer arbeitgeberfinanzierten bAV und gar einem nachhaltigen Produkt lässt sich dieser Effekt weiter steigern. Gerade für jüngere Beschäftigte ist das unter dem Stichwort „Green Recruiting“ ein Entscheidungskriterium. Der Vermittler kann den wichtigen Impuls für die Einbeziehung der bAV in die Nachhaltigkeitsstrategie geben.</p><h5>Vermittler können Unternehmen in vielen Bereichen beraten</h5><p>Und zuletzt: Viele Geschäftsführer gehören ebenfalls zu den Babyboomern. Wer berät sie zur Ordnung ihrer Altersversorgung? Zum Umgang mit bestehenden Pensionszusagen? Und mit Blick auf die krisenhafte Situation: Wer prüft die Insolvenzsicherung und den Stand der Ausfinanzierung der Geschäftsführerversorgung? Auch hier gibt es für gut aufgestellte Vermittler ein großes und wichtiges Betätigungsfeld.</p><h5>Das sollte im Jahresgespräch abgefragt werden</h5><p>Der nächste Jahrescheck-up bietet jedenfalls viele Ansatzpunkte, zum Beispiel:</p><ul><li>Ist der Arbeitgeberzuschuss richtig und vollständig umgesetzt? Passen Zusagen, Versorgungsordnung und Ähnliches zum Deckungskonzept?</li><li>Hat der Arbeitgeber bei der Umsetzung des Nachweisgesetzes auch die bAV (und andere betriebliche Versorgungen) berücksichtigt? Sind digitale Prozesse in der bAV und das Schriftformerfordernis „zusammengebracht“ worden?</li><li>Wird die Versorgungsordnung regelmäßig rechtlich überprüft und ist dabei auch das Deckungskonzept Gegenstand der Prüfung? Wann war die letzte Generalinspektion?</li><li>Wird die arbeitgeberfinanzierte bAV schon als Benefit zur Gewinnung und Bindung von Beschäftigten genutzt?</li><li>Ist die bAV mit nachhaltigem Produkt schon Teil der Nachhaltigkeitsstrategie?</li><li>Wie sieht es mit der Versorgung und Insolvenzsicherung des Geschäftsführers aus? Steht ein Ruhestand an und wie ist dieser vorbereitet?</li></ul><p>bAV-Vermittler vermitteln nicht nur Versicherungen. bAV-Vermittler sind als Makler Sachwalter und wichtige Ansprechpartner sowie Impulsgeber der Unternehmen.</p><p>Diesen Artikel lesen Sie auch in der AssCompact Sonderedition Betriebliche Versorgung (09/2022), S. 16 f., und in unserem <a href="https://epaper.asscompact.de/de/profiles/53e4066999da-asscompact/editio…; target="_blank" >ePaper</a>.</p><p><i class="font-twelve-italic" >Bild: Dr. Henriette Meissner, Stuttgarter</i></p><div id="bbgreadlog-getimage"><img src="/bbgreadlog/getimage/D0689ED2-684C-4818-A5E6-C9ED8D9D7CD9"></div>

Dr. Henriette Meissner

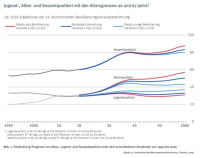

Dr. Henriette Meissner