Ein Artikel von Prof. Dr. Thomas Dommermuth, Gesellschafter, Institut für Vorsorge und Finanzplanung GmbH (IVFP)

Destatis zählt für 2022 rund 815.000 Kapitalgesellschaften, fast ausschließlich GmbH, UG und wenigen AG bzw. SE in den Rechtsformen. Bei durchschnittlich zwei Gesellschafter-Geschäftsführern (GGF) pro Kapitalgesellschaft und schätzungsweise mind. 60% GGF mit bAV, vorwiegend in Direktzusage-Form, kann aktuell von ca. einer Million bestehenden Direktzusagen an GGF von Kapitalgesellschaften ausgegangen werden. Die meisten dieser Verträge sind fehlerhaft bzw. problembehaftet. Entweder wurden Fehler bei Vertragsschluss übersehen oder das Problem entstand im Lauf der Zeit, da Anpassungen an veränderte Rechtsgrundlagen unterblieben sind, Aktivbezüge reduziert wurden (mit der möglichen Folge einer gegen § 6a EStG verstoßenden Überversorgung) oder Unterdeckungen entstanden sind (da z. B. Rückdeckungsvermögen schlechter rentierte als ursprünglich erhofft). Der letzte Punkt ist ein aktuell zu beobachtendes Standardproblem bestehender Direktzusagen. Er belastet die Kapitalgesellschaft, weil die Unterfinanzierung insoweit eine Saldierung gem. § 246 Abs. 2 Satz 2 HGB und eine neutrale Wirkung auf die handelsrechtliche Gewinn- und Verlustrechnung (GuV) verhindert, aber auch den betroffenen GGF, weil ein angestrebter Verkauf seiner Firmenanteile oft unterbleiben muss, solange sich die unterfinanzierte Direktzusage noch im Unternehmen befindet. Letzteres ist aktuell allgegenwärtig, da sich in der „Babyboomer“-Generation gerade viele von ihrer Firma trennen möchten. Die unterfinanzierte Direktzusage und ihre Problemlösung sollen daher Gegenstand dieses Beitrags sein. Es existieren verschiedene Lösungsalternativen.

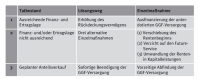

Lösung 1: Ausfinanzierung einer unterdotierten GGF-Versorgung

Ist die Finanz- und Ertragslage der Kapitalgesellschaft in gutem Zustand, ist eine Ausfinanzierung durch Erhöhung des Rückdeckungsvermögens zu erwägen. Das gilt besonders, wenn die GGF-Versorgung keine reine Kapitalleistung beinhaltet, sondern biometrische Risiken in Form lebenslanger Alters-, Invaliditäts- und/oder Hinterbliebenenverpflichtungen einschließt. Während nämlich Kapitalleistungen auch durch Thesaurierung im Unternehmen angesammelt und damit durch Anlage mit der unternehmensinternen Rendite akkumuliert werden können, addieren sich nicht gedeckte biometrische Risiken zu den schon vorhandenen unternehmensspezifischen Risiken und steigern damit die Gefahren auch für ein florierendes Unternehmen.

Praxistipp

Kurzanalyse

Handelsbilanz: Vorteil ist, dass es gem. §§ 246 Abs. 2 Satz 2 und 253 Abs. 1 Sätze 3 und 4 HGB zur Saldierung und damit grundsätzlich zur Ausbuchung der Pensionsrückstellungen kommt.

Steuerbilanz: Vorteil ist, dass es keine steuererhöhende Auflösung gibt und der Verlauf unverändert bleibt. Nachteil: Die Aufstockung der Rückdeckung durch die Versicherung führt zur Besteuerung des Aktivwertzuwachses in der Anwartschaftsphase. Mit Fonds könnte die Wirkung optimiert werden, diese können aber keine biometrischen Risiken absichern.

Liquiditätsbelastung auf Unternehmensebene: Die Belastung ist teilweise erheblich.

Die Zusatzbeiträge sind oft so hoch, dass der Ausfinanzierung in der Praxis geringe Bedeutung zukommt. Häufig sucht man nach alternativen Möglichkeiten, wie nachfolgend genannt.

Lösung 2: Reduzierung der Belastung aus der GGF-Versorgung

(1) Verschiebung des Rentenbeginns

Eine „lautlose“ und einfach zu praktizierende Maßnahme der Schließung von Dotierungslücken ist, einen Nachtrag inklusive Gesellschafterbeschluss zur bestehenden Pensionszusage zu vereinbaren, der das Ausscheiden des GGF aus dem aktiven Dienstverhältnis voraussetzt. Ist dieser Ausscheidepassus bereits in der Pensionszusage enthalten, muss nichts weiter getan werden, als über die Altersgrenze hinaus weiterzuarbeiten. Ohne einen solchen Ausscheidepassus würde die Verschiebung des Rentenbeginns zu einem Verzicht auf Pensionszahlungen und damit zu einer verdeckten Einlage in Zusammenhang mit bereits erdienten Rentenansprüchen (Past-Service) führen, da der GGF ab Erreichen der Altersgrenze einen zivilrechtlichen Anspruch hätte, auf den er jedoch verzichtet.

Praxistipp

Praxishinweis:

Wird der Rentenbeginn derart verschoben, was in der Praxis häufig vorkommt, ist ab einem bestimmten Zeitpunkt Vorsicht geboten. Zuerst nimmt das Finanzamt eine solche Verschiebung problemlos hin, wenn sie durch den genannten Ausscheidepassus legitimiert ist. Es kommt aber ein einzelfallabhängiger Zeitpunkt, ab dem der Betriebsprüfer eine andauernde Verschiebung so interpretiert, dass die „Wahrscheinlichkeit der Inanspruchnahme“ durch die Pensionsvereinbarung ab dann nicht mehr gegeben ist. Er versucht dann, die in der Steuerbilanz gebildeten Pensionsrückstellungen unter Berufung auf das BMF-Schreiben vom 26.01.2010 (BStBl. I 2010, 138, bestätigt durch BMF-Schreiben vom 23.03.2015, BStBl. I 2015, 278, Nr. 62) und die Rechtsprechung des BFH in den Urteilen vom 05.04.2006 und 08.10.2008 (I R 46/06, BStBl. II 2006, 688 bzw. I R 3/06, BStBl. II 2010, 168) komplett und in einer Summe steuererhöhend aufzulösen. Die Gefahr tritt meist dann ein, wenn die Altersgrenze um über 15% überschritten wird.

Das Reißen des finanzbehördlichen Geduldsfadens ab dem Zeitpunkt der mangelnden „Wahrscheinlichkeit der Inanspruchnahme“ setzt der Strategie der „Schließung der Unterdotierungslücke durch geplantes Hinausschieben des Rentenbeginns“ eine Grenze. Bis zu jenem kritischen Zeitpunkt kann das Unternehmen im besten Fall so viel Rentenzahlungen gegenüber seinem GGF einsparen, dass das bis dahin gebildete Rückdeckungskapital zur Finanzierung der bis zum Ableben noch ausstehenden Rentenzahlungen ausreicht.

Praxistipp

Kurzanalyse

Der Nachteil bei der Handelsbilanz „Keine Auflösung, Verlauf unverändert“ wird zum Vorteil bei der Steuerbilanz.

Liquiditätszufluss beim GGF: Zwar keine Rente innerhalb des Verschiebungszeitraums, dafür jedoch i. d. R. GGF-Gehalt und Freude bei der Arbeit.

Nicht selten ist die Unterdeckung in der Praxis derart groß, dass eine Lückenschließung allein durch eine Verschiebung des Rentenbeginns nicht möglich ist, da der o. g. „kritische Zeitpunkt“ dann längst überschritten wird. In derart krassen Fällen sind andere Maßnahmen zu ergreifen, wie im Folgenden dargestellt.

(2) Verzicht auf den Future-Service

Die am wenigsten kreative Maßnahme in Lösungsalternative 2 ist der Verzicht auf Teile der Rentenanwartschaften, max. auf den ab dem Verzichtszeitpunkt noch zu erdienenden Future-Service. Dennoch kommt diese Maßnahme in der Praxis besonders häufig vor. Die Begrenzung des Verzichts auf den Future-Service hängt damit zusammen, dass, soweit der Verzicht auch den bereits erdienten Past-Service erfasst, eine verdeckte Einlage entsteht, die die Entscheidungsträger vermeiden wollen.

Dennoch sind auch hier meist erhebliche Teile der bereits erdienten steuerbilanziellen Pensionsrückstellung steuererhöhend aufzulösen, obwohl die Rückstellung der Handelsbilanz im Geschäftsjahr des Verzichts grundsätzlich unverändert bleibt. Dieses vermeintliche Phänomen entsteht, wenn handelsbilanziell, wie häufig, die Projected-Unit-Credit-Methode (PUC, vgl. IDW RS HFA 30, WPg 2/217, Randziffer 61) an Stelle des modifizierten Teilwertverfahrens Anwendung bei der Rückstellungskalkulation findet. Für die Steuerbilanz hingegen ist das Teilwertverfahrens gem. § 6a Abs. 3 Satz 1 EStG zwingend mit folgender Konsequenz: Wird z. B. auf 40% der ursprünglichen Rente (Future-Service) verzichtet und bleibt das Dienstverhältnis des GGF bestehen, sind im Verzichtsjahr 40% der steuerbilanziellen Rückstellung des Vorjahres gewinnerhöhend aufzulösen und die neue Rückstellungszuführung kann lediglich zu 60% erfolgen.

Praxistipp

Kurzanalyse

Handelsbilanz: Vorteil ist, dass der künftige Verlauf gemindert wird; nachteilig: keine Auflösung im Jahr des Verzichts.

Nachteil bei der Steuerbilanz: Gewinnerhöhende Auflösung im Jahr des Verzichts, künftiger Verlauf reduziert.

Beim Liquiditätszufluss beim GGF sind die Steuerminderbelastungen ab Rentenbezug vorteilig; Nachteil: verringerte Nettorente aufgrund des Verzichts.

Wer die spürbaren Steuermehrbelastungen aufseiten der Kapitalgesellschaft in der Anwartschaftsphase vermeiden will, sollte diese Maßnahme nicht ergreifen.

(3) Umwandlung der Renten- in Kapitalleistungen

Wandelt man lebenslange Renten in eine einmalige Kapitalleistung um, die zum ursprünglichen Rentenbeginn fällig ist, wird das bisher für die Kapitalgesellschaft bestehende biometrische Risiko O beendet. Die Umwandlung muss natürlich „wertäquivalent“ erfolgen, damit dem GGF kein zivilrechtlicher Nachteil entsteht und damit auch kein steuerbilanzielles Problem für die Kapitalgesellschaft infolge eines Verstoßes gegen § 6a EStG und darüber hinaus keine verdeckte Gewinnausschüttung oder verdeckte Einlage eintreten können. Im Gegensatz zu der in § 3 BetrAVG enthaltenen Abfindung wird jene Kapitalleistung nicht vorzeitig (vgl. Lösungsalternative 3), sondern erst zum ursprünglichen Rentenbeginn fällig. Per Vereinbarung, auch als Nachtrag zur ursprünglichen Pensionszusage, kann der Einmalbetrag optional auch in Raten von bis zu 15 Jahren gezahlt werden, um den GGF steuerlich zu entlasten, da die bei Einmalzahlung anwendbare Fünftelregelung des § 34 Abs. 1 EStG bei gut verdienenden GGF regelmäßig keinen Vorteil bringt. Die Bandbreite für die Interpretation des Attributs „wertäquivalent“ reicht in der Praxis

- von der im BMF-Schreiben vom 06.04.2005 (BStBl. I 2005, 619) am Ende von Textziffer 2 definierten absoluten Untergrenze des „Barwertes der künftigen Pensionsleistungen gemäß § 6a Abs. 3 Satz 2 Nr. 2 EStG“ (kurz: „6a-Barwert“)

- bis zur absoluten Obergrenze des Einmalbeitrags, der in einen Rentenversicherungsvertrag mittlerer Art und Güte bei Rentenbeginn einzuzahlen wäre.

Immer mehr Finanzämter argumentieren jedoch, dass ein Fremdgeschäftsführer im Rahmen des doppelten Fremdvergleichs mehr fordern würde als jene Untergrenze. Mittlerweile setzt sich bei vielen Oberfinanzdirektionen und Landesämtern die Auffassung durch, der Barwert im Sinne des § 253 Abs. 2 HGB auf Basis des zehnjährigen Abzinsungssatzes sei eine sinnvolle Größe zur Beurteilung der betrieblichen Veranlassung.

Praxistipp

Kurzanalyse

Vorteil für die Handelsbilanz: vollständige Auflösung der Pensionsrückstellungen.

Vorteil für die Steuerbilanz: Vollständige Auflösung der Pensionsrückstellung wird durch Abfindungszahlung überkompensiert.

Liquiditätszufluss beim GGF: Bei „kurzem“ Leben erhält der GGF einen Vermögensvorteil. Hoher Kapitalzufluss führt u. U. zu höherer Progression, ohne dass Fünftelung evtl. etwas nützt; kann aber durch Ratenzahlung abgemildert werden. Bei „langem“ Leben erleidet der GGF einen Vermögensnachteil.

Hinterbliebenenversorgung: Stirbt der GGF irgendwann nach Fälligkeit der Kapitalleistung oder nach Ratenbeginn, kann der noch vorhandene Rest auf Personen vererbt werden, die bei Rentenzahlung nicht bezugsberechtigt wären, da sie nicht dem engen „Hinterbliebenen“-Begriff zuzuordnen sind.

Für Unternehmen, die sich nicht viel mehr als den „6a-Barwert“ als Abfindung leisten können, ist die derartige Umwandlung der Rente in eine Kapitalleistung eine sinnvolle Maßnahme. Die erwähnte Bandbreite ermöglicht eine hohe Flexibilität in der Gestaltung. Allerdings sehen zahlreiche Finanzämter den „HGB-Barwert“ als Voraussetzung für die betriebliche Veranlassung an.

Lösung 3: Beendigung der GGF-Versorgung im Vorfeld eines geplanten Anteilsverkaufs

Vorzeitige Abfindungen werden oft als Maßnahme im Vorfeld eines geplanten Anteilsverkaufs oder der Sanierung des Unternehmens ergriffen, um die bisherige Direktzusage auf Wunsch des Erwerbers in zeitlichem Zusammenhang mit der Anteilsübertragung aus der Kapitalgesellschaft des GGF zu eliminieren bzw. die Gesellschaft von Lasten zu befreien. Zivilrechtlich ist eine solche Entschädigung für den Verzicht des GGF auf seine Rentenanwartschaften unproblematisch, wenn er im arbeitsrechtlichen Sinn beherrschend ist oder das Dienstverhältnis noch besteht. Für nicht beherrschende GGF gilt aber unter den Voraussetzungen des § 3 Abs. 1 und 2 BetrAVG ein Abfindungsverbot, wenn der GGF den Dienstvertrag mit unverfallbarer Anwartschaft bereits beendet hat. In der ursprünglichen Versorgungsvereinbarung oder einem späteren Nachtrag kann dieses Verbot jedoch zwischen der Kapitalgesellschaft und diesem GGF auf analoger Basis des § 19 BetrAVG abbedungen werden, da er Organmitglied des Unternehmens ist (vgl. BGH v. 23.05.2017 – II ZR 6/16, DB 2017, 1769; ausführlich in: Dommermuth/Linden, Steueroptimierte Altersversorgung für Gesellschafter-Geschäftsführer und Unternehmer, 2. Aufl. 2021, Randziffer 1179 und 1257). Steuerrechtlich ist das erwähnte BMF-Schreiben v. 06.04.2005 in Textziffer 2 zu beachten, d. h., dass der Abfindungsbetrag die Untergrenze in Höhe des „6a-Barwertes“ (voller, unquotierter Anspruch) zum Zeitpunkt der Abfindung nicht unterschreiten darf, um einen steuerschädlichen Widerrufsvorbehalt im Sinne des § 6a Abs. 1 Nr. 2 EStG zu vermeiden. Zusätzlich ist für beherrschende GGF zu beachten, dass die Abfindung nicht in engem zeitlichen Zusammenhang vor deren Realisierung vereinbart werden sollte und ein wichtiger betrieblicher Grund für die vorzeitige Auflösung gegeben sein muss. In jenem dem BFH-Urteil zugrunde liegenden Fall war der Nachtrag mit der Abfindungsvereinbarung nur einen Monat vor Zahlung des Abfindungsbetrages vereinbart worden. Kurzanalyse: vgl. (3).

Diesen Beitrag lesen Sie auch in der AssCompact Sonderedition Betriebliche Versorgung und in unserem ePaper.