GDV: Beitragseinnahmen 2022 leicht gesunken

2022 war aus wirtschaftlicher Sicht in vielerlei Dingen herausfordernd, vor allem aber schwer vorherzusehen. Vor allem der Krieg in der Ukraine sorgte europaweit und global für viele Fragen in Sachen Sicherheit und Energieversorgung, auch steigende Preise waren allgegenwärtig. Und hinzu kamen die ökologischen Sorgen, bedingt durch die immer weiter fortschreitende Klimakrise. 2022 war das wärmste Jahr seit Beginn der Wetteraufzeichnungen, nur ein Jahr nach der Flutkatastrophe „Bernd“.

Mit dieser Einleitung moderierte Dr. Norbert Rollinger, Präsident des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV) die GDV-Jahresmedienkonferenz am Vormittag des 26.01.2023 an. Darin informierte Rollinger über den Verlauf des Geschäftsjahres 2022 für die Versicherer und wagte auch einen Blick in die Zukunft. Das Fazit dürfte angesichts der aktuellen Lage lauten: Glück im Unglück.

So lief 2022 für den GDV

Nimmt man alle Sparten zusammen, so seien die Beitragseinnahmen im vergangenen Jahr um 0,7% gesunken – ein „ordentliches Ergebnis“, wie Rollinger findet. Nicht von der Hand zu weisen sei jedoch, dass die realen Einkommensverluste und die große Verunsicherung vor allem das Geschäft der Lebensversicherer belasten. In der Schaden- und Unfallversicherung sowie der privaten Krankenversicherung gebe es aber weiterhin Beitragszuwächse.

Schaden- und Unfallversicherung

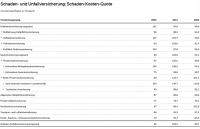

Auf den ersten Blick entwickelte sich der Bereich der Schaden- und Unfallversicherungen für den GDV positiv. Nach einem Verlustjahr wurden hier wieder schwarze Zahlen geschrieben mit 4% gestiegenen Einnahmen und 5,6% gesunkenen Ausgaben – dies entspricht einem versicherungstechnischen Gewinn von 5%.

Doch der Vergleich mit dem Vorjahr hinkt. Denn 2021 war das teuerste Naturgefahrenjahr seit Beginn der GDV-Statistik, betonte Rollinger. Die Ausgaben hätten noch weiter sinken müssen. Der Grund dafür sei wohl die Inflation, die mit fast 8% so hoch war wie noch nie in der Geschichte der Bundesrepublik. Die höheren Preise schlagen in so gut wie allen Sparten der Schaden- und Unfallversicherung auf die Ausgaben durch. Die Kosten für Ersatzteile und Werkstattleistungen in der Kfz-Versicherung steigen und die Preise für Baustoffe wie Ziegel, Dämmstoffe, Beton und Stahl schießen bei der Wohngebäudeversicherung in die Höhe. Die Rechtsschutzversicherung sei hier ebenfalls nicht zu vergessen, wo die Inflation zu höheren Streitwerten und somit höheren Gerichts- und Anwaltskosten führt. Kurzum: Ein und derselbe Schadenfall kostet aufgrund der Inflation heute „viel mehr Geld“, so Rollinger, als vor einem Jahr.

Dass – insgesamt betrachtet – 2022 in diesem Bereich nicht so günstig verlief, wie man im ersten Moment denken könnte, zeigt auch der Blick auf die Combined Ratio bei bspw. Sachversicherungen. Diese lag 2022 bei 98% und damit deutlich niedriger als letztes Jahr (2021), aber immer noch höher als 2020 (94,5%).

Lebensversicherung

Den Bereich der Lebensversicherungen, Pensionskassen und -fonds hat es wohl am schwersten getroffen. Dort gingen die Einnahmen 2022 insgesamt deutlich um 6% zurück. Bemerkenswert ist dabei der Unterschied zwischen Versicherungen gegen laufenden Beitrag und Versicherungen mit Einmalbeitrag. Bei laufenden Beiträgen gab es mit +0,6% leicht positive Entwicklungen, gegen Einmalbeitrag mussten die Unternehmen letztes Jahr allerdings einen Rückgang von knapp 18% verzeichnen.

Positiv ist aber, dass auch bei den aktuellen unsicheren Verhältnissen, in denen viele Menschen durch die gestiegenen Lebenshaltungskosten weniger Geld für Altersvorsorge übrig haben, dennoch an bestehenden Verträgen festgehalten wird. Dies ist in der niedrigen Stornoquote von voraussichtlich 2,6% repräsentiert.

Gegensätze bei bAV und Riester-Rente

Zwei Gegensätze lassen sich bei den Themen betriebliche Altersvorsorge und Riester beobachten. Denn die Versicherer konnten 2021 bei den bAV-Beitragen ein Plus von 3,7% einfahren. Das Neugeschäft stieg um 13% auf gut 650.000 Verträge. Anders sieht es jedoch bei der Riester-Rente aus. Für diese gebe es laut Rollinger kaum noch Angebote, bedingt durch die gesetzliche Verpflichtung zu einer 100%-Garantie gepaart mit dem zuletzt noch einmal deutlich abgesenkten Höchstrechnungszins von 0,25%. Das Neugeschäft mit Riester-Verträgen ist letztes Jahr um satte 60% zurückgegangen.

Private Krankenversicherung

In der PKV haben sich die Beitragseinnahmen 2022 um 3,1% auf rund 46,8 Mrd. Euro erhöht. 41,7 Mrd. Euro fallen davon auf die Krankenversicherung, 5 Mrd. Euro auf die Pflegeversicherung, wobei es sich bei Letzterem um ein Plus von satten 14,7% handelt. Dies sei insbesondere auf starke Leistungsausweitungen durch die gesetzlichen Pflegereformen zurückzuführen. Die ausgezahlten Versicherungsleistungen der PKV lagen 2022 bei 33 Mrd. Euro – 3,8% mehr als im Vorjahr. 30,8 Mrd. Euro fallen davon auf die Krankenversicherung, 2,3 Mrd. Euro auf die Pflegeversicherung.

So blickt der GDV auf 2023

In diesem Jahr soll es wieder ein Beitragswachstum geben. 3% soll es Rollinger zufolge in etwa betragen, allerdings mit unterschiedlichen Entwicklungen in den verschiedenen Geschäftsbereichen.

„Spürbares Beitragsplus“ in der Kfz-Versicherung

Gerade in der Kfz-Versicherung rechnet der GDV-Präsident mit einem guten Beitragsjahr. Entspannungen in den Lieferketten dürften für mehr Neuzulassungen sorgen und steigende Ersatzteilpreise sowie Werkstattkosten würden zu einem höheren Schadenaufwand führen. Diesen erwartet Rollinger auch in der Wohngebäudeversicherung, wo sich steigende Material- und Handwerkerkosten besonders deutlich bemerkbar machen würden. Selbst bei einer Abkühlung der Baukonjunktur stelle sich Rollinger am Ende ein Beitragsplus von 16% vor.

Insgesamt soll das Beitragswachstum in der Schaden- und Unfallversicherung bei etwa 6% liegen, bei einem leichteren Wachstum in der Unfall-, der Rechtsschutz- und der Allgemeinen Haftpflichtversicherung. Die Inflation werde sich weiterhin bei Versicherungssummen und Beiträgen niederschlagen. Auf der anderen Seite dürften der starke Wettbewerb und die schwierige finanzielle Situation vieler Haushalte die Beitragsentwicklung dämpfen.

Hohe Unsicherheit in der Lebensversicherung

Bei den Lebensversicherungen werde es, wie in der Schaden- und Unfallversicherung, zwei gegenläufige Entwicklungen geben. Die Zinsentwicklung befördert, die gesamtwirtschaftliche Entwicklung bremst das Geschäft. Auf der einen Seite dürften weiter steigende Zinsen allmählich zu attraktiveren Konditionen der Lebensversicherer führen, auf der anderen Seite aber seien die privaten Haushalte durch die wirtschaftliche Unsicherheit weiter belastet – weniger Geld für private Altersvorsorge dürfte die Folge sein.

Rollinger sieht allerdings im zweiten Quartal einen „vorsichtigen Erholungsprozess“ durch staatliche Unterstützungsmaßnahmen und Lohnerhöhungen, und auch die Inflationsraten würden allmählich sinken. Insgesamt rechnet der GDV-Präsident also in der Lebensversicherung mit einer unveränderten Geschäftsentwicklung von „plus minus null“. Im Einzelnen werde erwartet, dass sich die Lebensversicherungen gegen Einmalbeiträge und die Einnahmen der Pensionsfonds im Jahr 2023 stabil entwickeln. Bei den Pensionskassen dürften die Einnahmen wiederum um 4% schrumpfen, die Lebensversicherungen gegen laufende Beiträge hingegen um 0,3% geringfügig wachsen.

Erhöhungen bei der privaten Krankenversicherung

In der PKV wurden zum 01.01.2023 die Beiträge in der privaten Pflegeversicherung und bei einem Drittel der privat Krankenvollversicherten erhöht. Grund dafür seien die laufend steigenden Behandlungskosten im Gesundheitssystem. Auch mit einem weiteren Wachstum privater Zusatzversicherungen rechnet der GDV. Unter dem Strich glaubt Rollinger an ein Beitragsplus von 3,5% in der PKV.

Schlussendlich, findet Rollinger überzeugt, erfüllen Versicherer eine wichtige Aufgabe als verlässlicher und solider Stabilitätsanker – gerade in solch unsicheren Zeiten, die derzeit vorherrschen. Weiterhin werde es immer wichtiger, sich dem Klimawandel entschlossener entgegenzustemmen und sich gleichzeitig besser an die Klimafolgen anzupassen. (mki)

Mehr Daten zum Geschäftsjahr 2022 des GDV sind hier zu finden.

Bild: © utah51 – stock.adobe.com

Tabelle: © GDV