Ein Artikel von Klaus-Jürgen Baum, Inhaber KJB Consulting, und Dr.-Ing. Dietmar Kottmann, Partner und Market Lead DACH Insurance and Asset Management bei der Strategieberatung Oliver Wyman

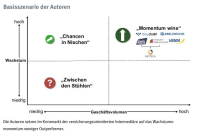

Die Arbeiten an der Neuauflage der Studie zum Pool- und Verbundmarkt laufen auf Hochtouren. Wichtige Marktteilnehmer haben mittlerweile ihre Jahresabschlüsse für das Jahr 2024 zur Analyse bereitgestellt – zum Teil ergänzt durch exklusive Zahlenaufbereitungen, die besonders tiefe Einblicke in die jeweiligen Unternehmen ermöglichen. Und so viel zeichnet sich ab: Die Outperformer haben ihr Wachstumsmomentum beibehalten und den Abstand zum Rest des Marktes ausgebaut.

INFITECH auf Platz 1

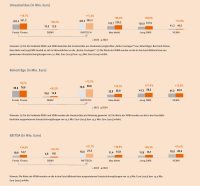

Deutschlands größter Maklerpool, Fonds Finanz, konnte auch 2024 gehörig zulegen. Die Umsatzerlöse stiegen von 292 Mio. Euro im Jahr 2023 auf 341 Mio. Euro im Jahr 2024 (+17%). Zum Vergleich: Das Jahresplus der Fonds Finanz von fast 50 Mio. Euro entspricht der Größe verschiedener mittelständischer Wettbewerber.

Bei der erwarteten Profitabilisierung des Geschäfts erzielte Fonds Finanz ebenfalls erkennbaren Fortschritt: Das EBITDA stieg trotz nennenswerter Einmalaufwendungen mit 35% doppelt so schnell wie die Umsatzerlöse auf nun 14,7 Mio. Euro. Die Autoren erwarten im laufenden Geschäftsjahr 2025 und auch 2026 erneut deutliche Steigerungen.

Bei der Schwester DEMV verlief die Geschäftsentwicklung sogar noch rasanter: Der Umsatz legte um gut 30% auf nun 13 Mio. Euro zu. Als Maklerverbund betreut DEMV ausschließlich Direktvereinbarungen der Maklerpartner und erhält dafür von den Versicherern einen „Overhead“ auf die individuellen Maklercourtagen. Die Umsatzerlöse von Maklerverbünden sind aus Autorensicht weitestgehend mit dem Rohertrag (entspricht im Wesentlichen den Netto-Courtagen) klassischer Pools vergleichbar. In Abstimmung mit der DEMV ist davon auszugehen, dass das betreute Courtagevolumen der DEMV-Partner 2024 insgesamt rund 130 Mio. Euro betrug. Noch stärker legte das EBITDA zu: DEMV erreichte 6,6 Mio. Euro und liegt damit um gut 42% über dem Vorjahreswert.

Inzwischen agieren Fonds Finanz und DEMV eng abgestimmt unter dem Dach der INFITECH und positionieren sich selbst als „das Beste aus zwei Welten“. In der Neuauflage der Studie erfolgt daher neben der bisherigen Einzelabbildung der beiden Unternehmen auch eine aggregierte Darstellung. Dabei ist schon jetzt absehbar: Der INFITECH dürfte die Marktführerschaft, gemessen an wesentlichen betriebswirtschaftlichen Kennzahlen, bis auf Weiteres nicht zu nehmen sein. Mit einem addierten Rohertrag von fast 90 Mio. Euro liegt die Gruppe weit vor allen anderen Anbietern.

Darüber hinaus wird die neue Gesamtstudie auch eine fundierte Schätzung der gesamten betreuten Courtagen enthalten. Denn bei Verbünden wie DEMV spiegeln deren Umsätze (vergleichbar dem Rohertrag bzw. den Netto-Courtagen eines Pools) nur einen Bruchteil des tatsächlichen Geschäftsumfangs wider. Und auch Fonds Finanz wickelt nennenswerte Volumina für bestimmte Kunden über Direktanbindungen ab. Erst durch die Addition der betreuten Courtagen der beiden Schwestergesellschaften zeigt sich die tatsächliche Marktbedeutung des „Dream Teams“.

Jung DMS glänzt als Ertragsperle

Bereits in der Erstauflage der Studie galt das Poolgeschäft der JDC Group (entspricht dem Konzerngeschäftsbereich Advisortech) als echte Ertragsperle. Auch 2024 hat das Management geliefert: Mit 197 Mio. Euro Gesamterlösen (+30,6%) und einem EBITDA von 15,1 Mio. Euro (+26,3%) schreibt Jung DMS die Erfolgsgeschichte der letzten Jahre fort. Neben der erstmaligen Vollkonsolidierung der Top Ten-Gruppe und der DFP Deutsche Finanz Portfolioverwaltung trugen dazu sowohl das kontinuierliche Wachstum im Kerngeschäft mit Regionalmaklern als auch der immer wichtigere Bereich Großkunden bei.

Jung DMS beweist 2024 erneut die Vereinbarkeit von Wachstum und Profitabilität. Die Kennzahlenentwicklung erscheint geradezu lehrbuchhaft: Bei steigendem Rohertrag verbessert sich die EBITDA-Marge überproportional als Folge von Skaleneffekten bei den operativen Kosten. Die Autoren sehen derartige Größenvorteile als wichtigen Erfolgsfaktor im Wettbewerb der Maklerdienstleister an und erwarten für die kommenden Jahre, dass davon insbesondere die technologiestarken Intermediäre profitieren werden.

blau direkt legt dynamisch zu

Im ersten Jahr unter neuer Leitung hat blau direkt den dynamischen Wachstumskurs der Vorjahre fortgesetzt: 239 Mio. Euro Umsatzerlöse entsprechen einer Steigerung um knapp 30%. Bei den Geschäftszahlen gab es 2024 zum Teil signifikante Veränderungen: Die Werte spiegeln die erweiterte Abgrenzung des Poolgeschäfts der blau direkt Gruppe wider (z. B. erstmalige Einbeziehung von KV Werk).

Der Rohertrag betrug im Jahr 2024 gemäß dieser Abgrenzung 38 Mio. Euro (Vorjahr: 32 Mio. Euro; +19%). Das EBITDA erhöhte sich auf 15,9 Mio. Euro (Vorjahr: 11,4 Mio. Euro; +40%). blau direkt schließt damit zu den anderen Outperformern auf. Für 2025 ist eine weitere Verbesserung der Kennzahlen absehbar.

VEMA – Lust auf Genossenschaft ungebrochen

Die VEMA kann ebenfalls auf ein erfolgreiches Jahr 2024 zurückblicken: Die Umsatzerlöse vor Rückvergütungen stiegen auf 45,4 Mio. Euro (+10,7%). Sie stammen im Wesentlichen aus Overhead-Zahlungen der Versicherer. Dahinter steht ein betreutes Courtagevolumen aller VEMA-Makler von insgesamt 461 Mio. Euro. Und obwohl die VEMA nicht auf Gewinnmaximierung getrimmt ist, hatte sie beim EBITDA in der Einzelbetrachtung erneut die Nase vorn. Allerdings weist die INFITECH im Doppelpack aus Fonds Finanz und DEMV für 2024 einen noch höheren Wert aus. Die Zahl der Maklerpartner stieg um 240 auf knapp 4.800, die der Genossenschaftsmitglieder um rund 160 auf etwa 2.200. Unverändert scheint die VEMA als „sicherer Hafen“ von der fortdauernden Konsolidierung bei Gewerbe- und Industriemaklern zu profitieren und besonders bei Maklern zu punkten, die unabhängig bleiben wollen.

Mittelfristig darf man gespannt sein, ob und in welchem Umfang die großen Maklerkonsolidierer die Geschäftsvolumina der übernommenen, oftmals größeren VEMA-Partner „unter die eigenen Fittiche“ nehmen, um so auch die aktuell an die VEMA gezahlten Overheads in die hauseigenen Bilanzen zu überführen. Mit Blick auf das über viele Jahre aufgebaute Know-how in Verbindung mit der erheblichen Verhandlungsstärke der VEMA gegenüber Versicherern könnte die Hürde für die Umsetzung von vergleichbar attraktiven eigenen Deckungskonzepten, Klauselbögen und Rahmenverträgen für die Aggregatoren allerdings höher liegen als gedacht.

Dennoch dürfte die zumindest nicht auszuschließende „Bestandserosion“ bei den Töchtern der Maklerkonsolidierer die Triebfeder hinter der jüngsten Ankündigung der VEMA sein, den eigenen Zielmarkt zu erweitern und von den bisherigen selbst aufgelegten Aufnahmekriterien (u. a. Betriebsgröße und Eigentümerstruktur) abzurücken. So will sich die VEMA verstärkt als Partner etwa von Jungmaklern und Wechslern aus Ausschließlichkeitsorganisationen, von firmenverbundenen Vermittlern sowie von Maklervertrieben von Banken und Versicherern positionieren. Der Wettbewerb unter den Pools und Verbünden um attraktive Geschäftspartner dürfte durch diesen Schritt des „freundlichen Riesen aus Heinersreuth“ nochmals an Intensität gewinnen.

verticus und Netfonds mit auffälligen Verbesserungen

Unter den anderen Marktteilnehmern fielen im Rahmen der laufenden Analysen bislang vor allem zwei Häuser auf: verticus und Netfonds.

verticus dürfte sich in der neuen Studie als „Umsatzgewinner des Jahres 2024“ präsentieren. Die Umsatzerlöse erreichten 55,7 Mio. Euro – ein Plus von fast 50% gegenüber dem Vorjahr. Allerdings stiegen die Aufwendungen für Leads ähnlich kräftig an, sodass sich das EBITDA nur um moderate 3,5% auf 4,1 Mio. Euro erhöhte.

Netfonds ist einer der führenden Allfinanzpools mit einem starken Gewicht im Investmentbereich und einem solide wachsenden Versicherungsbereich. Allein in Letzterem kommt Netfonds inzwischen auf mehr als 43 Mio. Euro Courtageerlöse. Der Gesamtumsatz im klassischen Poolgeschäft (einschließlich Argentos und NVS, ohne Haftungsdach NFS) übertraf 2024 mit gut 115 Mio. Euro den Vorjahreswert um fast 21%. Auch beim EBITDA hat Netfonds weiteren Fortschritt erreicht – in der Konzernsicht sogar so deutlich, dass einige Aktienanalysten klare Kaufempfehlungen für die börsennotierte Gruppe ausgesprochen haben.

Diese positive Entwicklung ist nach Einschätzung der Autoren insbesondere auf die umfangreichen Investitionen der letzten Jahre in die hauseigene 360-Grad-IT-Plattform „finfire“ zurückzuführen. Schon heute deckt Netfonds damit die Anforderungen aus der wichtigen Open-Finance-Initiative ab und positioniert sich als „financial home“ für Berater und deren Kunden. Mit finfire wird zum einen das organische Geschäftswachstum der angebundenen Makler besser unterstützt – etwa bei den wichtigen Bestandsüberträgen –, zum anderen sorgt die Automatisierung von Prozessen für die verstärkte Realisierung von Skaleneffekten.

Nochmals signifikant höher sind die Zahlen der Netfonds, wenn das Haftungsdachgeschäft über die 100%-ige Tochter NFS in die Betrachtung einbezogen wird. Dazu wird die Neuauflage der Studie eine Sonderanalyse der Allfinanzpools enthalten, bei der die Haftungsdächer der entsprechenden Anbieter mit ihren Geschäftsvolumina im Vermittlergeschäft einbezogen werden. Durch den Ausschluss von nicht originär dem Vermittlersegment zuzurechnenden Geschäftsanteilen – insbesondere aus dem Fonds-Advisory – wird eine kompakte Abgrenzung des Pool- und Verbundmarktes gewährleistet. Netfonds kommt bei dieser Betrachtungsweise auf Gesamterlöse von 204 Mio. Euro und einen Rohertrag von über 47 Mio. Euro.

Neuauflage der Studie

Die Neuauflage der AssCompact Trendstudie Pools & Verbünde setzt auf den Vorjahresanalysen auf und wird auch in diesem Jahr von Klaus-Jürgen Baum und Dr.-Ing. Dietmar Kottmann durchgeführt. Dafür werden die aktuellen Geschäftszahlen auf Ebene der Einzelunternehmen analysiert und ein Gesamtbild des Marktes erstellt. Zudem werden zahlreiche Hintergrundgespräche mit den Poolverantwortlichen geführt, die exklusiv in die Studienergebnisse einfließen. Die finale Studie wird auf der diesjährigen DKM auf dem Kongress Maklermarkt 2035 am 29.10.2025 präsentiert und ist danach über die bbg Betriebsberatungs GmbH zu beziehen.

Lesen Sie auch: „Wer sich auf der DKM informiert, bleibt wettbewerbsfähig“

Interessieren Sie sich für weitere Hintergrundartikel aus der Branche? Dann abonnieren Sie das monatliche Fachmagazin AssCompact – kostenfrei für Versicherungs- und Finanzmakler.

Klaus-Jürgen Baum

Klaus-Jürgen Baum  Dietmar Kottmann

Dietmar Kottmann - Anmelden, um Kommentare verfassen zu können