Jung DMS glänzt als Ertragsperle

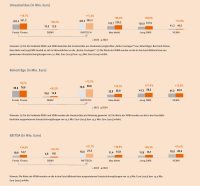

Bereits in der Erstauflage der Studie galt das Poolgeschäft der JDC Group (entspricht dem Konzerngeschäftsbereich Advisortech) als echte Ertragsperle. Auch 2024 hat das Management geliefert: Mit 197 Mio. Euro Gesamterlösen (+30,6%) und einem EBITDA von 15,1 Mio. Euro (+26,3%) schreibt Jung DMS die Erfolgsgeschichte der letzten Jahre fort. Neben der erstmaligen Vollkonsolidierung der Top Ten-Gruppe und der DFP Deutsche Finanz Portfolioverwaltung trugen dazu sowohl das kontinuierliche Wachstum im Kerngeschäft mit Regionalmaklern als auch der immer wichtigere Bereich Großkunden bei.

Jung DMS beweist 2024 erneut die Vereinbarkeit von Wachstum und Profitabilität. Die Kennzahlenentwicklung erscheint geradezu lehrbuchhaft: Bei steigendem Rohertrag verbessert sich die EBITDA-Marge überproportional als Folge von Skaleneffekten bei den operativen Kosten. Die Autoren sehen derartige Größenvorteile als wichtigen Erfolgsfaktor im Wettbewerb der Maklerdienstleister an und erwarten für die kommenden Jahre, dass davon insbesondere die technologiestarken Intermediäre profitieren werden.

blau direkt legt dynamisch zu

Im ersten Jahr unter neuer Leitung hat blau direkt den dynamischen Wachstumskurs der Vorjahre fortgesetzt: 239 Mio. Euro Umsatzerlöse entsprechen einer Steigerung um knapp 30%. Bei den Geschäftszahlen gab es 2024 zum Teil signifikante Veränderungen: Die Werte spiegeln die erweiterte Abgrenzung des Poolgeschäfts der blau direkt Gruppe wider (z. B. erstmalige Einbeziehung von KV Werk).

Der Rohertrag betrug im Jahr 2024 gemäß dieser Abgrenzung 38 Mio. Euro (Vorjahr: 32 Mio. Euro; +19%). Das EBITDA erhöhte sich auf 15,9 Mio. Euro (Vorjahr: 11,4 Mio. Euro; +40%). blau direkt schließt damit zu den anderen Outperformern auf. Für 2025 ist eine weitere Verbesserung der Kennzahlen absehbar.

VEMA – Lust auf Genossenschaft ungebrochen

Die VEMA kann ebenfalls auf ein erfolgreiches Jahr 2024 zurückblicken: Die Umsatzerlöse vor Rückvergütungen stiegen auf 45,4 Mio. Euro (+10,7%). Sie stammen im Wesentlichen aus Overhead-Zahlungen der Versicherer. Dahinter steht ein betreutes Courtagevolumen aller VEMA-Makler von insgesamt 461 Mio. Euro. Und obwohl die VEMA nicht auf Gewinnmaximierung getrimmt ist, hatte sie beim EBITDA in der Einzelbetrachtung erneut die Nase vorn. Allerdings weist die INFITECH im Doppelpack aus Fonds Finanz und DEMV für 2024 einen noch höheren Wert aus. Die Zahl der Maklerpartner stieg um 240 auf knapp 4.800, die der Genossenschaftsmitglieder um rund 160 auf etwa 2.200. Unverändert scheint die VEMA als „sicherer Hafen“ von der fortdauernden Konsolidierung bei Gewerbe- und Industriemaklern zu profitieren und besonders bei Maklern zu punkten, die unabhängig bleiben wollen.

Mittelfristig darf man gespannt sein, ob und in welchem Umfang die großen Maklerkonsolidierer die Geschäftsvolumina der übernommenen, oftmals größeren VEMA-Partner „unter die eigenen Fittiche“ nehmen, um so auch die aktuell an die VEMA gezahlten Overheads in die hauseigenen Bilanzen zu überführen. Mit Blick auf das über viele Jahre aufgebaute Know-how in Verbindung mit der erheblichen Verhandlungsstärke der VEMA gegenüber Versicherern könnte die Hürde für die Umsetzung von vergleichbar attraktiven eigenen Deckungskonzepten, Klauselbögen und Rahmenverträgen für die Aggregatoren allerdings höher liegen als gedacht.

Dennoch dürfte die zumindest nicht auszuschließende „Bestandserosion“ bei den Töchtern der Maklerkonsolidierer die Triebfeder hinter der jüngsten Ankündigung der VEMA sein, den eigenen Zielmarkt zu erweitern und von den bisherigen selbst aufgelegten Aufnahmekriterien (u. a. Betriebsgröße und Eigentümerstruktur) abzurücken. So will sich die VEMA verstärkt als Partner etwa von Jungmaklern und Wechslern aus Ausschließlichkeitsorganisationen, von firmenverbundenen Vermittlern sowie von Maklervertrieben von Banken und Versicherern positionieren. Der Wettbewerb unter den Pools und Verbünden um attraktive Geschäftspartner dürfte durch diesen Schritt des „freundlichen Riesen aus Heinersreuth“ nochmals an Intensität gewinnen.

Seite 1 Pools und Verbünde: Outperformer bauen ihren Vorsprung aus

Seite 2 Jung DMS glänzt als Ertragsperle

Seite 3 verticus und Netfonds mit auffälligen Verbesserungen

Klaus-Jürgen Baum

Klaus-Jürgen Baum  Dietmar Kottmann

Dietmar Kottmann - Anmelden, um Kommentare verfassen zu können